01

02

一、免

(一)免征增值税

2022年4月至2022年底,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税;适用3%预征率的预缴增值税项目,暂停预缴增值税。

2022年5月至2022年底,对纳税人为居民提供必需生活物资快递收派服务取得的收入,免征增值税。

2022年1月至2022年底,对纳税人提供公共交通运输服务取得的收入,免征增值税。

自2023年1月1日至2023年12月31日,对月销售额10万元以下(含本数)的增值税小规模纳税人,免征增值税。

二、减

(一)所得税有优惠

2022年1月至2024年底,对小型微利企业年应纳税所得额超过100万元但不超过300万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。

(二)研发费用加计扣除

除烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业以外的科技型中小企业。开展研发活动中实际发生的研发费用未形成无形资产计入当期损益的,在按规定据实扣除的基础上,自2022年起,再按照实际发生额的100%在税前加计扣除;形成无形资产的,自2022年起,按照无形资产成本的200%在税前摊销。

从2022年起,企业可以在每年10月申报期申报享受前三季度研发费用加计扣除政策优惠。

(三)减免“六税两费”

2022年1月至2024年底,由省、自治区、直辖市人民政府根据本地区实际情况,以及宏观调控需要确定,对增值税小规模纳税人、小型微利企业和个体工商户可以在50%的税额幅度内减征资源税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

(四)阶段性减免房租

被列为疫情中高风险地区所在的县级行政区域内的服务业小微企业和个体工商户承租国有房屋的,2022年减免6个月租金,其他地区减免3个月租金。

(五)增值税

自2023年1月1日至2023年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

三、降

(一)延续降低社保费率

延续实施阶段性降低失业保险、工伤保险费率政策1年,执行期限至2023年4月30日。

(二)降低用水用电用网等成本

清理规范城镇供水供电供气供暖等行业收费,取消不合理收费,规范政府定价和经营者价格收费行为,对保留的收费项目实行清单制管理。

2022年中小微企业宽带和专线平均资费再降10%。积极为受疫情影响较大的中小企业减免用云、用平台的费用。

四、退

(一)留抵退税

将先进制造业按月全额退还增值税增量留抵税额政策范围扩大至符合条件的小微企业(含个体工商户),并一次性退还小微企业存量留抵税额。

五、返

(一)失业保险稳岗返还

2022年底前,参保企业上年度未裁员或裁员率不高于上年度全国城镇调查失业率控制目标,30人(含)以下的参保企业裁员率不高于参保职工总数20%的,可以申请失业保险稳岗返还。中小微企业返还比例从60%最高提至90%。

六、缓

(一)社保费缓缴

将阶段性缓缴养老、失业、工伤保险费政策实施范围,在餐饮、零售、旅游、民航、公路水路铁路运输等5个特困行业基础上,再增加汽车制造业、通用设备制造业等17个其他特困行业22类行业养老保险费缓缴实施期限到2022年底,工伤、失业保险费缓缴期限不超过1年。缓缴期间免收滞纳金。

受疫情影响严重地区生产经营出现暂时困难的所有中小微企业、以单位方式参保的个体工商户,可申请缓缴三项社保费单位缴费部分。缓缴实施期限到2022年底,期间免收滞纳金。

以个人身份参加企业职工基本养老保险的个体工商户和各类灵活就业人员2022年缴纳养老保险费有困难的,可自愿暂缓缴费至2023年底前补缴。

(二)住房公积金缓缴

2022年底前,受疫情影响的企业,可按规定申请缓缴住房公积金,到期后进行补缴。在此期间,缴存职工正常提取和申请住房公积金贷款,不受缓缴影响。

(三)水电气“欠费不停供”

全面落实对受疫情影响暂时出现生产经营困难的小微企业和个体工商户用水、用电、用气“欠费不停供”政策,设立6个月的费用缓缴期,并可根据当地实际进一步延长,缓缴期间免收欠费滞纳金。

(四)贷款延期还本付息

鼓励对中小微企业和个体工商户、货车司机贷款及受疫情影响的个人住房与消费贷款等实施延期还本付息。

七、补

(一)一次性留工培训补助

拓宽一次性留工培训补助(每名参保职工不超过500元的标准)受益范围,由出现中高风险疫情地区的中小微企业扩大至该地区的大型企业;各省(自治区、直辖市)还可根据当地受疫情影响程度以及基金结余情况,进一步拓展至未出现中高风险疫情地区的餐饮、零售、旅游、民航和公路水路铁路运输5个行业企业。

(二)一次性扩岗补助

企业招用毕业年度高校毕业生,签订劳动合同并参加失业保险的,可按每人不超过1500元的标准,发放一次性扩岗补助,具体补助标准由各省份确定,与一次性吸纳就业补贴政策不重复享受,实施期限至2022年底。

(三)水电气等费用补贴

指导地方对中小微企业、个体工商户水电气等费用予以补贴。

(四)防疫消杀支出补贴

鼓励有条件的地区对零售、餐饮等行业企业免费开展员工定期核酸检测。对企业防疫、消杀支出给予补贴支持。

(五)营业中断类保险补贴

鼓励餐饮企业自愿购买营业中断类保险。有条件的地方财政部门可对餐饮企业购买营业中断类保险给予适当补贴。

八、扶

(一)加大普惠小微贷款支持力度

2022年继续实现普惠型小微企业贷款“两增”目标,确保个体工商户贷款增量扩面,继续实现涉农贷款持续增长、普惠型涉农贷款差异化增速目标。银行机构要层层抓实小微企业、涉农信贷计划执行,向受疫情影响严重地区进一步倾斜信贷资源,为小微企业、个体工商户、农户停工停产期间应急性资金需求、复工复产提供信贷支持。国有大型商业银行要确保全年新增普惠型小微企业贷款1.6万亿元。地方法人银行要用好用足普惠小微贷款支持工具、支小再贷款等政策。

(二)政府性融资担保支持

对符合条件的交通运输、餐饮、住宿、旅游行业中小微企业、个体工商户。鼓励政府性融资担保机构提供融资担保支持,及时履行代偿义务,推动金融机构尽快放贷,不盲目抽贷、压贷、新贷,并将上述符合条件的融资扣保业务纳入国家融资担保基金再担保合作范围。

(三)加大政府采购支持中小企业力度

将面向小微企业的价格扣除比例由6%-10%提高至10%-20%。落实促进中小企业发展的政府采购政策,根据项目特点、专业类型和专业领域合理划分采购包,积极扩大联合体投标和大企业分包,降低中小企业参与门槛。

03

04

在缴费环节,个人向个人养老金资金账户的缴费,按照12000元/年的限额标准,在综合所得或经营所得中据实扣除;

在投资环节,计入个人养老金资金账户的投资收益暂不征收个人所得税;

在领取环节,个人领取的个人养老金,不并入综合所得,单独按照3%的税率计算缴纳个人所得税,其缴纳的税款计入“工资、薪金所得”项目。

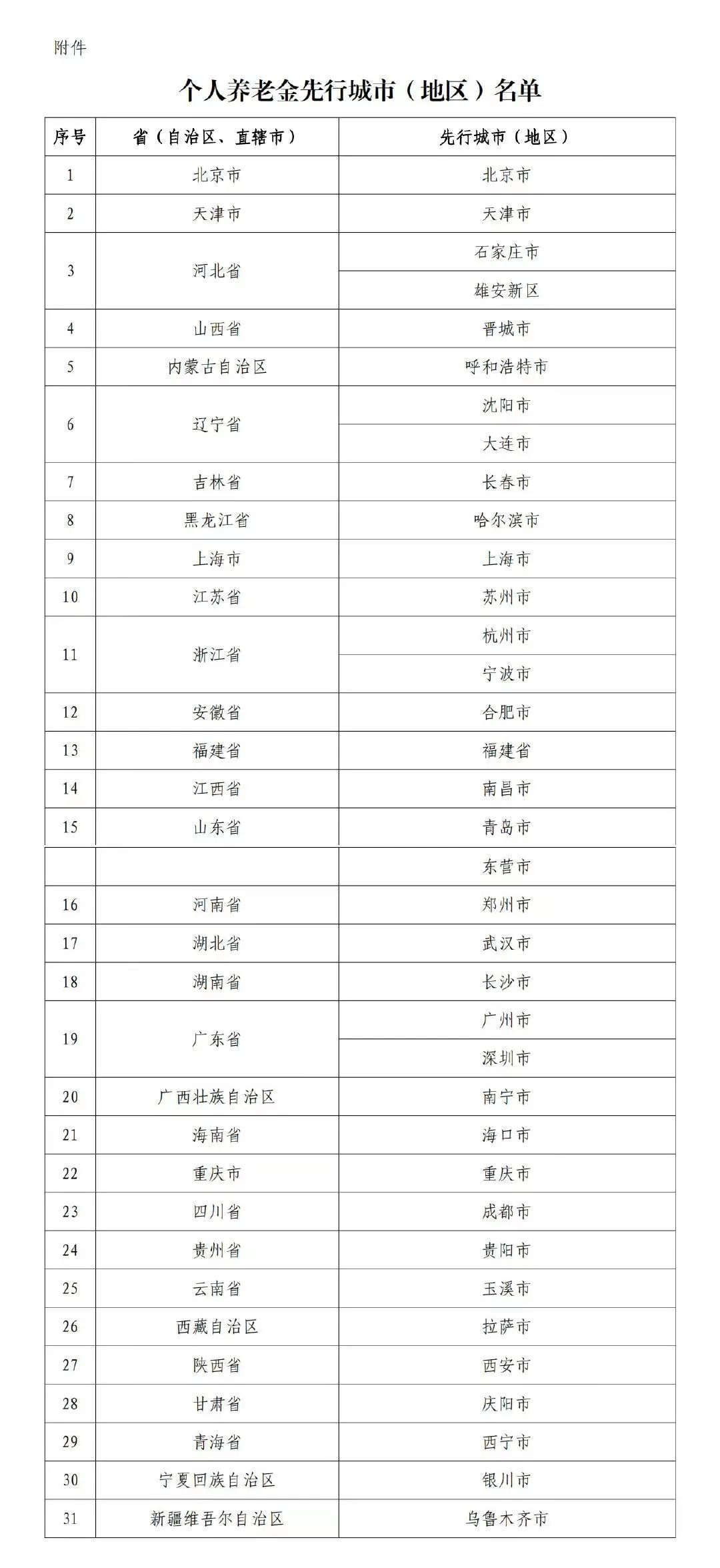

个人缴费享受税前扣除优惠时,以个人养老金信息管理服务平台出具的扣除凭证为扣税凭据。该公告规定的税收政策自2022年1月1日起在个人养老金先行城市实施。

先行城市名单:

05

06

2022年4月1日起,重庆市执行新的最低工资标准。调整后,重庆市最低工资标准实行两档制,分别为2100元、2000元。同时,小时最低工资标准也相应设两个档,分别为21元和20元。

2022年8月16日,云南省人社厅公布《关于调整最低工资标准的通知》,云南省从2022年10月1日起调整最低工资标准,三档分别为1900元、1750元、1600元。

2023年初,河北、贵州上调最低工资标准。

2023年1月1日,河北省调整全省各地最低工资标准,调整后月最低工资标准保留三个档,分别为2200元、2000元、1800元。同时,小时最低工资标准也相应设三个档,分别为22元、20元、18元。

2023年2月1日,贵州省调整全省各地最低工资标准,调整后月最低工资标准保留三个档,分别为1890元、1760元、1660元。同时,小时最低工资标准也相应设三个档,分别为19.6元、18.3元、17.2元。

此次改动之后全国31省市月最低工资如下:

07

08

09

10

全国残疾人按比例就业情况联网认证“跨省通办”工作已经于2021年完成,2022年各地开始执行。全国统一标准、统一平台接入国家政务服务平台,这会让以往可能发生的,多地重复安排就业,多月交错安排就业,就业信息不对称等情况浮出水面,一旦被发现,将无法减免残保金,甚至可能受到行政处罚等。

对用人单位来说,更重要的是,用人单位需按月安置残疾人就业,才可以减免全年残保金!

用人单位安排残疾人就业人数按月计算,不得以全年安排残疾人总数平均后计入用人单位每月安排残疾人就业人数。安排残疾人就业人数应当按月发送给税务部门相关系统。

也就是说,如果用人单位当月不安排残疾人就业,过了当月,在次月多安排残疾人就业的人数并不能冲抵未安排月份的就业人数。

新岁伊始,我们迎来崭新的时光

每周一的「易周刊」将继续与您准时见面

为HR伙伴们带来前沿资讯

希望能继续陪伴您的2023

成为您的人力资源领域专业助手

感恩关注